Cuando Tesla, de Elon Musk, se convirtió en el mayor nombre en revelar que había añadido bitcoin a sus arcas el mes pasado, muchos expertos se apresuraron a llamar a una carrera corporativa hacia la criptodivisa en auge.

Sur Florida / Reuters

Sin embargo, es poco probable que se produzca un ataque concertado de criptomonedas a corto plazo, dicen muchos ejecutivos de finanzas y contables reacios a arriesgar los balances y la reputación en un activo altamente volátil e impredecible que confunde las convenciones.

“Cuando hice mis exámenes de tesorería, lo que se nos dijo como objetivo número uno es garantizar la seguridad y la liquidez del balance”, dijo Graham Robinson, socio de fiscalidad y tesorería internacional en PwC y asesor de la Asociación de Tesoreros de Empresas del Reino Unido.

“Ese es el problema fundamental con el bitcoin, si esos son los objetivos para los tesoreros, entonces romperlos podría meterlos en problemas”.

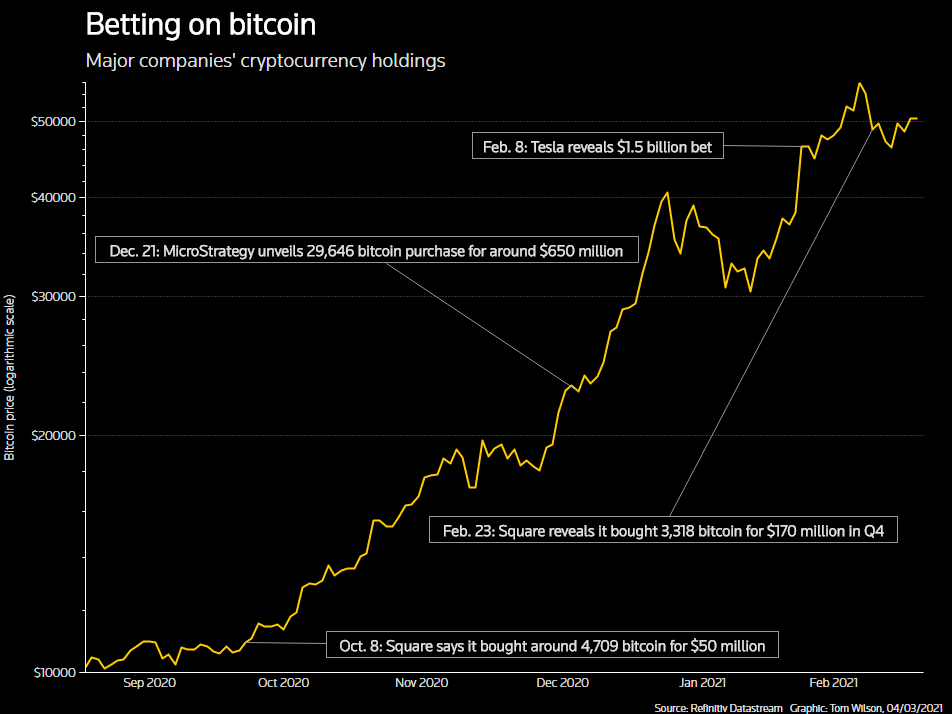

La apuesta de 1.500 millones de dólares en bitcoin de Tesla Inc la hizo unirse a la firma de software empresarial MicroStrategy Inc y a la empresa de pagos del jefe de Twitter, Jack Dorsey, Square Inc, para cambiar algunas reservas de efectivo tradicionales por la moneda digital.

Los defensores de la criptomoneda la ven como una cobertura contra la inflación en un momento de estímulo gubernamental sin precedentes, de caída del dólar y de tipos de interés mínimos que hacen que sea difícil encontrar activos atractivos de alto rendimiento.

Aunque los movimientos han provocado más discusiones en las salas de juntas, los dolores de cabeza, desde la volatilidad del bitcoin hasta su contabilización y almacenamiento, probablemente impidan una gran oleada de empresas que tengan grandes cantidades en sus balances a corto plazo, según más de una docena de directores financieros, miembros de consejos de administración y contables entrevistados por Reuters.

“Hará falta algo más que un pequeño puñado de empresas disruptivas que inviertan en bitcoin para influir en la narrativa de los consejos de administración”, dijo Raúl Fernández, un empresario e inversor que forma parte del comité de auditoría del consejo del fabricante de chips Broadcom Inc, así como de otras empresas.

“Las empresas globales más grandes, no veo que esas conversaciones se produzcan ahora mismo”.

LA MARAÑA INTANGIBLE DE BITCOIN

Uno de los problemas podría residir en el diablo del detalle contable en una industria contable que, como muchas otras, aún está haciendo balance de la naturaleza de las criptodivisas.

El Consejo de Normas de Contabilidad Financiera, que establece las normas de contabilidad para las empresas estadounidenses, no tiene orientaciones específicas sobre la contabilidad de las criptodivisas. Sin embargo, en consonancia con los debates de un organismo comercial estadounidense independiente, las empresas aplican las orientaciones existentes del FASB sobre la contabilidad de los “activos intangibles”, que suelen incluir la propiedad intelectual, el reconocimiento de marcas o el fondo de comercio.

Según estas normas, las empresas que no sean firmas de inversión o agentes de bolsa no pueden contabilizar ganancias en el valor de las participaciones en caso de que el precio del bitcoin suba, pero deben anotar su inversión como un cargo por deterioro si baja.

Además, una vez que una empresa rebaja sus participaciones, no puede registrar ganancias posteriores hasta que las venda.

En cambio, las empresas reflejan periódicamente en sus estados financieros el impacto de las fluctuaciones de las monedas tradicionales.

El FASB no tiene planes inmediatos de revisar su tratamiento del bitcoin, ya que la cuestión afecta a pocos de sus miembros, según una fuente familiarizada con el asunto.

“No creo que sea la mejor contabilidad hasta ahora”, dijo Robert Hertz, ex presidente del FASB. “Tengo la esperanza de que si más empresas de la corriente principal entran en bitcoin, el consejo de normas de contabilidad puede revisar el tratamiento contable”.

Fuera de Estados Unidos, las criptomonedas suelen tratarse también como activos intangibles. Pero, a diferencia de las normas del FASB, las amortizaciones pueden revertirse en años futuros. En algunos casos, las empresas pueden registrar el bitcoin a su valor de mercado. Ver EXPLOTACIÓN:

LOS MILES DE MILLONES DE CRIPTOMONEDAS DE LAS EMPRESAS

Las empresas que cotizan en bolsa poseen en conjunto unos 9.000 millones de dólares en bitcoins, según datos del sitio web Bitcoin Treasuries. Alrededor del 80% está en manos de Tesla y MicroStrategy, esta última con más de 4.500 millones de dólares.

Square, que permite a los usuarios comprar y vender bitcoins, dijo el mes pasado que había añadido 170 millones de dólares adicionales de la moneda virtual a sus arcas.

Por supuesto, si el precio del bitcoin sube, una empresa siempre puede simplemente vender sus participaciones, obteniendo así algunas ganancias. Sin embargo, sigue siendo una inversión arriesgada, dado el historial de oscilaciones salvajes de la criptomoneda.

En 2013, por ejemplo, el bitcoin comenzó en torno a los 13 dólares y se disparó hasta superar los 1.000 dólares. En 2017, pasó de unos 1.000 dólares a unos 20.000 dólares. A principios de 2020, se hundió por debajo de los 4.000 dólares. Cayó más de un 25% a finales del mes pasado, solo una semana después de alcanzar un máximo histórico por encima de los 58.000 dólares. Ahora ha recuperado parte de sus pérdidas.

Alrededor del 5% de los directores financieros (CFO) y de los altos cargos de las finanzas dijeron que planeaban tener bitcoin en sus balances en 2021, según una encuesta de 77 ejecutivos realizada por la empresa de investigación estadounidense Gartner el mes pasado.

Alrededor del 84% de los encuestados dijo que no planeaba tenerlo nunca como activo corporativo, citando la volatilidad como la principal preocupación, seguida por la aversión al riesgo de la junta directiva, la lenta adopción como método de pago generalizado y los problemas regulatorios.

“Creo que, en su mayor parte, las empresas evitarán este tipo de cosas”, afirma Jack McCullough, presidente del CFO Leadership Council y antiguo director financiero.

“Es probable que los directores financieros sean muy conservadores en la gestión de las tesorerías de las empresas. Se conforman con depositar el dinero en lugares muy seguros con bajos intereses. Su trabajo es ayudar a que la empresa crezca a través de sus operaciones, y la tesorería tiene que estar segura y protegida.”

¿POR QUÉ ARRIESGAR EL CUELLO?

Los partidarios de la criptomoneda, sin embargo, dicen que las razones para que las empresas compren bitcoin son claras, sobre todo por el declive del dólar -la moneda de reserva dominante-, que ha caído alrededor de un 4,5% frente a una cesta de las principales divisas en el último año.

“El valor del dólar es cada vez más débil”, dijo Dave Sackett, director financiero de ULVAC Technologies Inc, la filial estadounidense de un fabricante japonés de equipos de vacío, y un activo inversor en criptomonedas.

“Bitcoin da la vuelta al guión en eso”.

Sackett propuso a los ejecutivos de ULVAC que invirtieran en bitcoin el pasado mes de abril, sugiriéndoles que se arriesgaran y luego cobraran las posibles ganancias. No aceptaron la oportunidad, dijo.

Otros posibles dolores de cabeza para los ejecutivos son las preguntas sobre cómo una empresa puede mantener una criptomoneda de forma segura, y cuánto debe revelar a los accionistas sobre las precauciones de seguridad, dijo Tim Davis, director de la práctica de asesoramiento financiero y de riesgo en Deloitte & Touche, que asesora a las empresas sobre la tenencia de cripto en sus balances.

Los robos de gran repercusión en las bolsas de valores han puesto de manifiesto los problemas que plantea el almacenamiento seguro de los activos digitales. La pérdida de las contraseñas de los monederos digitales también es un riesgo. El almacenamiento fuera de línea o “en frío” se considera la mejor defensa contra los piratas informáticos, pero hay pocas normas reguladoras, si es que hay alguna.

“¿Lo custodia usted mismo?” dice Davis. “¿Lo custodia una bolsa? ¿Cuánto quieres tener en un monedero caliente frente a un monedero frío?”.

En última instancia, añadieron los expertos, la expansión hacia el bitcoin por parte de empresas que no tienen vínculos con el mercado de las criptomonedas puede depender de la voluntad de los ejecutivos financieros de asumir riesgos.

“El consenso general entre los tesoreros es que muy pocos de ellos van a seguir esta tendencia inicialmente”, dijo Naresh Aggarwal de la Asociación de Tesoreros de Empresas del Reino Unido.

“Como tesorero, si tengo razón y el precio se duplica, la empresa puede vender su participación y obtener beneficios. Mientras que la empresa puede valer más, no se reflejará en mi compensación”, añadió.

“Pero si el precio cae, estoy seguro de que me despedirán. ¿Por qué molestarse en arriesgar el cuello?”.